10月19日��,新三板創(chuàng)新層公司一諾威精選層擬發(fā)行方案出爐���,公司擬公開發(fā)行不超過1460萬股(不含超額配售選擇權(quán))�,發(fā)行底價(jià)不低于32.68元/股�����,募資用于年產(chǎn)34萬噸聚氨酯系列產(chǎn)品擴(kuò)建項(xiàng)目及補(bǔ)充流動(dòng)資金。

2021年8月��,一諾威向山東證監(jiān)局報(bào)送了變更申報(bào)板塊的說明�,將上市輔導(dǎo)備案變更為在精選層掛牌的輔導(dǎo)備案,公司進(jìn)入精選層輔導(dǎo)期��,輔導(dǎo)機(jī)構(gòu)為東吳證券����。公司2019年�����、2020年業(yè)績(jī)符合精選層財(cái)務(wù)標(biāo)準(zhǔn)一��,標(biāo)準(zhǔn)四��。

10月18日����,公司召開董事會(huì)����,審議通過了《關(guān)于公司申請(qǐng)股票向不特定合格投資者公開發(fā)行并在精選層掛牌的議案》��。

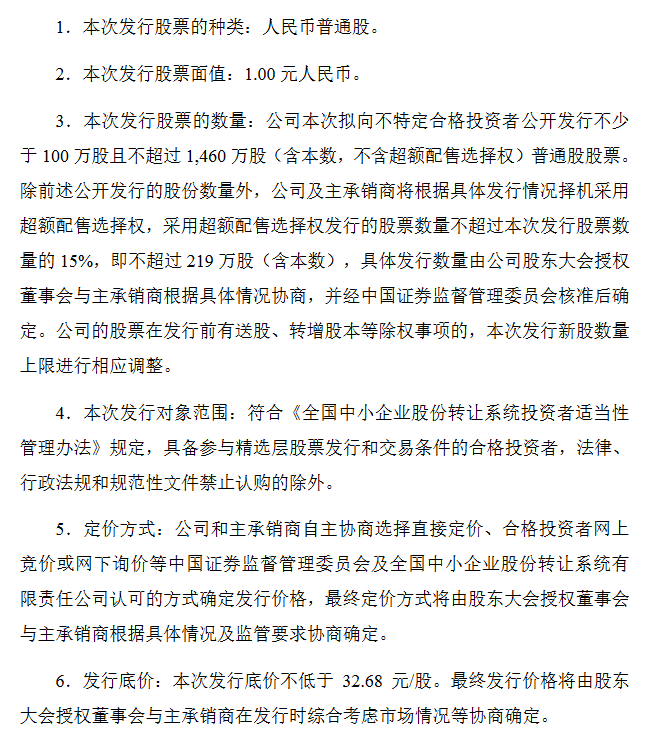

公告顯示,公司擬公開發(fā)行不少于100萬股且不超過1460萬股(含本數(shù)����,不含超額配售選擇權(quán))普通股股票。除前述公開發(fā)行的股份數(shù)量外���,公司及主承銷商將根據(jù)具體發(fā)行情況擇機(jī)采用超額配售選擇權(quán)���,采用超額配售選擇權(quán)發(fā)行的股票數(shù)量不超過本次發(fā)行股票數(shù)量的15%,即不超過219萬股(含本數(shù))�,發(fā)行底價(jià)不低于32.68元/股�����。

募集資金用途方面�,本次發(fā)行募集資金扣除發(fā)行費(fèi)用后將用于年產(chǎn)34萬噸聚氨酯系列產(chǎn)品擴(kuò)建項(xiàng)目及補(bǔ)充流動(dòng)資金。公司表示,項(xiàng)目的實(shí)施有助于公司進(jìn)一步擴(kuò)大生產(chǎn)規(guī)模及提高市場(chǎng)占有率,增強(qiáng)公司主營(yíng)業(yè)務(wù)的盈利能力和抗風(fēng)險(xiǎn)能力����。

資料顯示���,一諾威從事化工行業(yè)18年�����,生產(chǎn)、銷售符合國(guó)際安全�����、環(huán)保要求的聚氨酯原材料及EO�����、PO、AA其他下游衍生物產(chǎn)品���,同時(shí)經(jīng)營(yíng)PPG��、MDI����、TDI等聚氨酯原料�。

2021年上半年�����,公司營(yíng)業(yè)收入為38.76億元�,同比增長(zhǎng)96.58%;凈利潤(rùn)為1.32億元���,同比增長(zhǎng)58.04%�����;研發(fā)費(fèi)用為1.68億元,占營(yíng)收的比例為4.33%���,同比增長(zhǎng)92.46%�。